ЦБ РФ в конце января повысит коэффициенты риска при расчете достаточности капитала по ипотечным кредитам с маленьким первоначальным взносом, соответствующие изменения в инструкцию №180-И зарегистрированы Минюстом и опубликованы во вторник на сайте регулятора.

Изменения вступают в силу по истечении 10 дней с момента официального опубликования документа.

В 2017 году доля выдач ипотеки с первоначальным взносом менее 20% выросла с 6,8% до 29,5%, повышение коэффициентов необходимо для минимизации этих рисков.

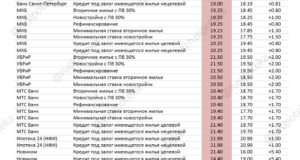

По ипотечным ссудам с первоначальным взносом менее 20% будет установлен коэффициент 150%. Такой же коэффициент планируется применять к кредитам на финансирование долевого строительства при первоначальном взносе менее 20%.

По ипотечным ссудам, выданным после 1 января 2018 года, по которым LTV (соотношение величины основного долга к текущей справедливой стоимости предмета залога) на дату выдачи ссуды составляет более 90%, коэффициент риска увеличится до 300% со 150%.

ЦБ пока не видит рисков возникновения «ипотечного пузыря» в РФ, говорила в конце декабря 2017 года глава ЦБ Эльвира Набиуллина.

«Хороший рост, я бы назвала. Я тут не вижу никаких признаков «пузыря», ни рисков, хотя мы за рисками обязательно смотрим, понимаем, что ипотечное кредитование — это чувствительный сегмент, и он должен развиваться безрисково», — сказала Э.Набиуллина.

Ранее исполняющая обязанности директора департамента финансовой стабильности ЦБ РФ Елизавета Данилова заявляла, что рост ипотечного и необеспеченного потребительского кредитования является компенсирующим на фоне их предыдущего снижения, и пока не вызывает обеспокоенности.

Об отсутствии рисков возникновения «ипотечного пузыря» до 2020 года говорил также глава Минэкономразвития Максим Орешкин. При этом он поддержал позицию ЦБ о том, что ипотечный рынок не должен расти за счет кредитов с низким первоначальным взносом.

В январе-феврале 2018 года ЦБ намерен провести анализ чувствительности кредитного качества ипотечных портфелей к ухудшению макроэкономического фона для оценки устойчивости банковского сектора. Участниками стресс-тестирования станут лидеры в сегменте ипотеки: Сбербанк, ВТБ, Газпромбанк, банк «ДельтаКредит» и Россельхозбанк.

Кроме того, регулятор планирует провести обследование ситуации на рынке валютной ипотеки. Данные будут собираться с 21 российского банка.

Недвижимость и строительство | Архитектура и дизайн маленьких квартир Новости ипотеки, новости архитектуры. Стройка и ремонта своими руками. Дизайн интерьера дома и квартиры.

Недвижимость и строительство | Архитектура и дизайн маленьких квартир Новости ипотеки, новости архитектуры. Стройка и ремонта своими руками. Дизайн интерьера дома и квартиры.